Published on August 28th, 2021

Sharia Capital Market, World and/or Afterlife Investment?

Pasar modal syariah di Indonesia lahir sebagai jawaban untuk menjawab tuntutan atas kebutuhan masyarakat umat Islam Indonesia dalam menjalankan segala aktivitas perekonomian yang berlandaskan pada Al-Quran dan Sunnah Rasulullah SAW. Pada zaman kejayaan umat Islam, tepatnya pada abad ke-7 hingga abad ke-13, berkembang pemikiran Social Islamic Finance yang akan menjadi cikal bakal dari pasar modal syariah. Akan tetapi, pada awalnya konsep Social Islamic Finance hanya berpatokan kepada pendanaan proyek-proyek yang bersifat kemanusiaan, bukan pada proyek-proyek yang bertujuan untuk keuntungan semata. Sehingga, konsep pasar modal yang ada sekarang, seperti saham, obligasi, dan reksa dana, belum terpikirkan sama sekali pada waktu itu. Hal inilah yang membuat wakaf sebagai instrumen pasar modal syariah yang paling pertama kali berkembang. Umat Islam percaya bahwa dengan melakukan wakaf maka investasi tersebut tidak hanya dapat kita rasakan manfaatnya di dunia, tetapi juga di akhirat. Pada masa keemasan Islam, ilmu pengetahuan berkembang pesat, salah satunya adalah ilmu ekonomi, walau para cendekiawan muslim tidak membuat disiplin ilmu tersendiri dalam bidang ekonomi. Para pemikir terdahulu selalu menghubungkan permasalahan ekonomi dengan permasalahan sosial lainnya dan tidak pernah memikirkan teori ekonomi yang murni (Bank Indonesia, 2021). Pasar modal syariah di Indonesia memulai tonggak perjalanannya dari PT. Danareksa Investment Management yang menerbitkan reksa dana syariah pada tanggal 3 Juli 1997. Tepat tiga tahun berikutnya, Bursa Efek Indonesia (BEI) menerbitkan indeks saham syariah, yaitu Jakarta Islamic Index (JII). Indeks ini menjadi panduan investor dalam menginvestasikan dananya pada saham-saham yang yang sesuai dengan prinsip syariah (Otoritas Jasa Keuangan, 2019). Konsep pengembangan pasar modal syariah, khususnya di Indonesia berkembang secara bottom up, dalam kasus ini artinya adalah program atau kegiatan dikeluarkan terlebih dahulu yang diikuti dengan kebijakan yang mengaturnya. Sebagai contoh, reksa dana syariah sudah diluncurkan pada tahun 1997 tetapi peraturan ataupun kebijakan yang mengatur tentang reksa dana syariah baru dikeluarkan pada tahun 2007, hampir sepuluh tahun setelahnya. Sama halnya juga dengan sukuk yang pertama kali diterbitkan pada tahun 2002 tetapi kebijakan tentang sukuk baru dikeluarkan 5

tahun setelahnya, yaitu pada tahun 2007 (Haerunisa, 2019). Pasar modal syariah Indonesia mulai dilirik publik ketika Dewan Syariah Nasional Majelis Ulama Indonesia atau DSN-MUI mengeluarkan fatwa nomor 20/DSN-MUI/IV/2001 tentang Pedoman Pelaksanaan Investasi Untuk Reksa Dana Syariah. Dengan adanya legalisasi dari DSN-MUI, maka perkembangan pasar modal syariah di Indonesia mulai tumbuh secara signifikan dan menjadi ilmu disiplin tersendiri pada dunia keuangan.

Pada September 2002, diterbitkan obligasi syariah pertama di Indonesia yang menggunakan konsep akad mudharabah oleh PT. Indosat Tbk. Pada tanggal 14 Maret 2003, DSN MUI bersama Badan Pengawas Pasar Modal – Lembaga Keuangan (Bapepam-LK) mengeluarkan nota kesepahaman atau Memorandum of Understanding (MoU) sebagai dasar motivasi pengembangan kebijakan untuk memajukan pasar modal syariah di Indonesia. Lalu, hal tersebut diikuti dengan pembentukan Tim Pengembangan Pasar Modal Syariah, peningkatan limpahan wewenang dari setingkat Eselon IV menjadi wewenang Eselon III, berbagai paket peraturan Bapepam-LK, seperti nomor IX.A.13 tentang Penerbitan Efek Syariah, nomor IX.A.14 tentang Akad-Akad Dalam Penerbitan Efek Syariah di Pasar Modal, nomor II.K.1 tentang Kriteria, dan Penerbitan Daftar Efek Syariah (Otoritas Jasa Keuangan, 2019). DES adalah daftar kumpulan saham atau obligasi yang ditawarkan di pasar modal yang sudah lulus syarat dan ketentuan sesuai dengan prinsip syariah. Hal ini berarti jenis usaha yang ditawarkan oleh perusahaan yang akan menerbitkan sahamnya tidak boleh dalam lingkup perjudian (maisir), jasa keuangan ribawi, jual beli risiko yang mengandung unsur ketidakpastian (gharar), transaksi yang mengandung unsur suap (risywah), dan berkontribusi dalam kegiatan memproduksi, mendistribusikan, memperdagangkan, serta menyediakan barang/ jasa yang bersifat haram (Andhika, 2020).

Pada 8 Maret 2011, DSN-MUI kembali menerbitkan fatwa tentang Penerapan Prinsip Syariah dalam Mekanisme Perdagangan Efek Bersifat Ekuitas di Pasar Reguler Bursa Efek, yang menegaskan keharusan berinvestasi di pasar saham yang bersifat halal. Dua bulan setelahnya, Bursa Efek Indonesia (BEI) menanggapi fatwa ini dengan mengeluarkan Indeks Saham Syariah Indonesia (ISSI) yang berfungsi untuk menghitung pergerakan saham yang tercantum pada Daftar Efek Syariah (DES). Beberapa bulan setelahnya, Indopremier Sekuritas juga menanggapi fatwa tersebut dengan merilis fitur Syariah Online Trading System atau SOTS. Pada akhir tahun 2011, dengan lahirnya Otoritas Jasa Keuangan sebagai salah satu pemain utama di arena pasar keuangan,

perkembangan pasar modal syariah di Indonesia semakin cepat dan signifikan. Bahkan, OJK memiliki direktorat khusus tersendiri yang mengurus langsung pengembangan pasar modal syariah yang bertugas mengkaji dan menerbitkan landasan hukum mengenai produk-produk dan pelaksanaan pasar modal syariah. Pada tahun 2017, OJK menerbitkan izin kepada Paytern Asset Management untuk melatih manajer investasi berbasis syariah pertama di Indonesia. Pasar modal syariah sudah banyak melalui kejadian-kejadian penting yang akan seterusnya menjadi tonggak perjalanan dan milestone bagi pasar keuangan. Tercatat pada akhir tahun 2018 total Nilai Aktiva Bersih (NAB) dari 224 dana kelolaan reksa dana syariah mencapai Rp34,5 trilliun (Haerunisa, 2019).

Otoritas Jasa Keuangan melalui Direktorat Pasar Modal Syariah telah menyusun suatu pedoman dalam pengembangan pasar modal syariah yang berjudul “Roadmap Pasar Modal Syariah 2015-2019” dengan tagline “Membangun Sinergi untuk Pasar Modal Syariah yang Tumbuh, Stabil, dan Berkelanjutan”. Adapun buku tersebut mengandung lima arahan utama bagi para pembuat kebijakan pada saat itu untuk memajukan pasar modal syariah di Indonesia. Kelima arahan utama tersebut adalah:

1) Penguatan pengaturan atas produk, lembaga, dan profesi terkait pasar modal syariah. 2) Peningkatan supply dan demand produk pasar modal syariah.

3) Pengembangan sumber daya manusia dan teknologi informasi pasar modal syariah. 4) Promosi dan edukasi pasar modal syariah.

5) Koordinasi dengan pemerintah dan regulator terkait dalam rangka menciptakan sinergi kebijakan pengembangan pasar modal syariah.

Berdasarkan UU Nomor 8 Tahun 1995 menyatakan bahwa “pasar modal adalah kegiatan penawaran umum perdagangan efek, perusahaan publik yang berkaitan dengan efek yang diterbitkannya, serta lembaga dan profesi yang berkaitan dengan efek”. Sementara itu, pasar modal syariah diartikan sebagai pasar modal yang segala aktivitasnya berpegang pada prinsip syariah. Hal ini berarti pasar modal syariah tidak bisa benar-benar terpisah sendiri dari pasar modal konvensional karena persamaan keseluruhan secara sistem kerja dan hanya dibedakan oleh beberapa karakteristik tertentu, seperti penyaringan produk dan mekanisme transaksi apa yang digunakan. Kegiatan pasar modal syariah didasarkan pada ilmu fiqih, dalam hal ini fiqih muamalah, yang berarti pengaturan tentang bagaimana hubungan diantara sesama manusia terkait perniagaan. Secara lebih detail ini berarti bahwa pada dasarnya semua bentuk muamalah boleh dilakukan kecuali ada dalil yang mengharamkannya (Otoritas Jasa Keuangan, 2019).

Menurut Mokhtar Muhammad Metwally (Fadilla, 2018), karakteristik pasar modal syariah di antaranya adalah :

1. Semua saham harus diperjualbelikan di bursa efek.

2. Bursa perlu mempersiapkan pasca perdagangan di mana saham dapat diperjualbelikan melalui pialang.

3. Semua perusahaan yang mempunyai saham yang dapat diperjualbelikan di bursa efek diminta menyampaikan informasi tentang perhitungan (account) keuntungan dan kerugian serta neraca keuntungan kepada komite manajemen bursa efek setiap tiga bulan sekali.

4. Komite manajemen menetapkan Harga Saham Tertinggi (HST) pada tiap perusahaan dengan interval tidak lebih dari tiga bulan sekali.

5. Saham tidak boleh diperjualbelikan dengan harga lebih tinggi dari HST. 6. Saham dapat dijual dengan di bawah HST.

7. Komite manajemen harus memastikan bahwa semua perusahaan yang terlibat dalam bursa efek itu mengikuti standar akuntansi syariah.

8. Perdagangan saham mestinya hanya berlangsung dalam satu minggu periode perdagangan setelah menentukan HST.

9. Perusahaan hanya dapat menerbitkan saham baru dalam periode perdagangan dengan harga HST (Awaluddin, 2016).

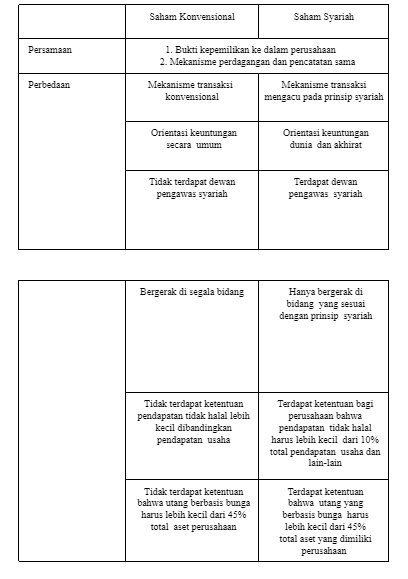

Berdasarkan pengertian, karakteristik, istilah, mekanisme, dan kebijakan yang ada, maka dapat disimpulkan perbedaan paling signifikan antara pasar modal syariah dan pasar modal konvensional, di antaranya yaitu :

1) Jenis usaha atau bisnis yang dijalankan oleh perusahaan. Pasar modal syariah akan menyaring saham-saham yang ada berdasarkan syarat dan ketentuan tertentu baik itu dari segi karakteristik usaha/ bisnis yang dijalankan, mekanisme yang dipakai, transaksi yang digunakan, dan juga pengelolaan keuangan perusahaan, terutama yang menitikberatkan pada perbandingan total seluruh pendapat usaha dengan total bunga dan pendapatan non halal yang didapatkan.

2) Kebijakan dan landasan hukum. Titik acuan utama dari landasan hukum pasar modal syariah adalah Al-Qur’an dan Hadist serta diperkuat dengan fatwa Dewan Syariah Nasional – Majelis Ulama Indonesia dan POJK yang dikeluarkan oleh Direktorat Pasar Modal Syariah – Otoritas Jasa Keuangan untuk di Indonesia . Sedangkan untuk pasar modal konvensional landasan hukum utamanya adalah Undang-Undang Pasar Modal (UUPM) Undang-Undang Nomor 8 Tahun 1995.

3) Institusi dan pengawas. Pasar modal syariah diawasi secara khusus oleh Dewan Syariah Nasional – Majelis Ulama Indonesia atau DSN-MUI sedangkan pasar modal konvensional hanya diawasi oleh Otoritas Jasa Keuangan. Baik pasar modal syariah maupun konvensional keduanya sama-sama dikelola oleh Bursa Efek Indonesia atau BEI.

4) Indeks Harga Saham. Pasar modal syariah memiliki indeks harga sahamnya tersendiri yang hanya menampilkan saham yang telah lulus syarat dan ketentuan sesuai dengan prinsip syariah seperti JII (Jakarta Islamic Index), JII70 (Jakarta Islamic Index 70), IDX-MES BUMN 17, DES (Daftar Efek Syariah), dan ISSI (Indeks Saham Syariah Indonesia). Sedangkan, indeks harga saham konvensional di antaranya yaitu IHSG (Indeks Harga Saham Gabungan), Kompas 100, LQ45, IDX80, IDX30, dan lain-lain.

Terdapat tiga instrumen utama yang tersedia di pasar modal syariah. Tiga instrumen itu adalah saham syariah, obligasi syariah atau yang kita kenal dengan sukuk, dan reksa dana syariah. Ketiga hal tersebut mendasari jalannya dari pasar modal syariah. Adapun, berdasarkan fatwa DSN MUI Nomor 40/DSN-MUI/X/2003 tentang Efek Syariah di antaranya adalah:

1) Saham syariah adalah bukti kepemilikan penyertaan modal atas suatu perusahaan yang memenuhi kriteria prinsip-prinsip syariah dan tidak termasuk saham yang memiliki hak hak istimewa. Konsep penyertaan modal ini dikenal dengan kegiatan musyarakah atau syirkah.

2) Obligasi syariah atau sukuk merupakan surat berharga jangka panjang berdasarkan prinsip prinsip syariah yang dikeluarkan oleh emiten kepada para investor yang mewajibkan emiten membayar kepada para investor berupa bagi hasil atau margin atau fee serta membayar kembali dana obligasi pada saat jatuh tempo.

3) Reksa dana syariah adalah reksa dana yang beroperasi menurut ketentuan dan prinsip syariah Islam, baik dalam bentuk akad antara pemodal sebagai pemilik harta (shahib al mal/ rabb al-mal) dengan manajer investasi dan juga pengelolaan dana investasi sebagai wakil dari shahib al-mal, serta antara manajer investasi sebagai wakil shahib al-mal dengan pengguna investasi. Reksa dana syariah memiliki kriteria yang berbeda dengan reksa dana konvensional. Perbedaan kriteria ini terlihat pada pemilihan instrumen investasi dan mekanisme investasi yang tidak boleh bertentangan dengan prinsip-prinsip syariah, perbedaan proses manajemen portofolio, screening, dan cleansing yang disesuaikan dengan investasi berprinsip syariah.

4) Efek Beragun Aset (EBA) Syariah adalah efek yang diterbitkan oleh kontrak investasi kolektif EBA syariah yang portofolionya terdiri dari aset keuangan berupa tagihan yang timbul dari surat berharga komersial, tagihan yang timbul di kemudian hari, jual beli kepemilikan aset fisik oleh lembaga keuangan, investasi yang dijamin oleh pemerintah, dan sarana peningkatan investasi atau arus kas yang sesuai dengan prinsip syariah.

5) Surat Berharga Komersial Syariah atau yang lebih dikenal dengan Surat Berharga Syariah Negara (SBSN) yang merupakan surat pengakuan atas suatu pembiayaan dalam jangka waktu yang telah ditentukan yang sesuai dengan prinsip syariah (Hanif, 2012).

Produk Utama Pasar Modal Syariah: Saham Syariah dan Sukuk

Produk utama yang cukup diminati oleh banyak investor adalah saham syariah. Definisi dari saham syariah itu sendiri hampir serupa dengan saham konvensional, di mana saham syariah merupakan bentuk penyertaan modal investor ke dalam suatu perusahaan tetapi tidak bertentangan dengan prinsip syariah yang berlaku di pasar modal. Berbeda dengan saham konvensional, tidak

semua saham yang diterbitkan oleh emiten dan perusahaan publik dapat diklasifikasikan sebagai saham syariah. Peraturan OJK Nomor 35/POJK.04/2017 tentang Kriteria dan Penerbitan Daftar Efek Syariah serta Peraturan OJK Nomor 17/POJK.04/2015 menjadi regulasi yang secara jelas mengatur jenis saham apa saja yang diakui sebagai saham syariah.

Otoritas Jasa Keuangan (OJK) hingga saat ini secara tegas memberlakukan kriteria seleksi saham syariah. Salah satu kriteria seleksi yang diberlakukan oleh OJK adalah emiten tidak melakukan kegiatan usaha:

1. Perjudian dan permainan yang digolongkan sebagai judi,

2. Perdagangan yang secara tegas dilarang menurut syariah,

3. Jasa keuangan ribawi, dan

4. Perdagangan (jual-beli) risiko yang memiliki unsur ketidakpastian (gharar) dan/atau judi (maisir).

OJK juga mensyaratkan bahwa suatu saham syariah harus memenuhi rasio keuangan tertentu, seperti total utang berbasis bunga apabila dibandingkan dengan total aset yang dimiliki emiten tidak lebih dari 45% hingga total pendapatan bunga dan pendapatan tidak halal lainnya apabila dibandingkan dengan total pendapatan usaha dan pendapatan lain-lain tidak melebihi 10%. Hal tersebut jelas mengindikasikan bahwa OJK sangat menerapkan prinsip kehati-hatian dalam mengklasifikan saham mana yang dapat digolongkan sebagai saham syariah dan saham mana yang tidak.

Produk utama lainnya yang juga diminati oleh investor adalah sukuk. Sukuk merupakan nama lain dari obligasi syariah. Secara terminologi, istilah sukuk berasal dari bahasa Arab, yakni bentuk jamak dari kata “sakk” yang berarti sertifikat atau bukti kepemilikan. Kendati nama lain dari sukuk adalah obligasi syariah, tetapi antara sukuk dengan obligasi konvensional terdapat perbedaan yang begitu signifikan. Apabila obligasi konvensional merupakan surat utang, instrumen sukuk justru merupakan bukti kepemilikan bersama atas suatu aset atau proyek. Sudah menjadi syarat mutlak bahwa setiap penerbitan sukuk perlu dibarengi dengan adanya aset yang dijadikan sebagai dasar penerbitan (underlying asset). Perusahaan yang ingin menerbitkan sukuk harus memiliki underlying asset yang terdiri dari:

1. Aset berwujud tertentu (a’yan maujudat), 2. Nilai manfaat dari aset berwujud (manafiul a’yan) baik yang sudah ada maupun yang akan ada, 3. Jasa (al khadamat) yang sudah ada maupun yang akan ada,

4. Aset proyek tertentu (maujudat masyru’ mu’ayyan), dan/atau

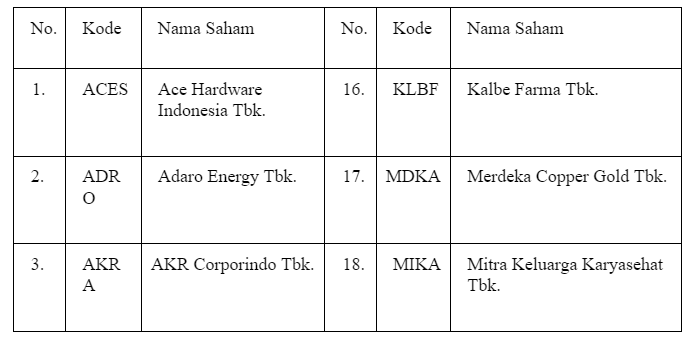

5. Kegiatan investasi yang telah ditentukan (nasyath ististmarin khashah). Dari penerbitan sukuk, pemegang sukuk akan mendapatkan imbalan berupa bagi hasil, fee, atau marjin yang disesuaikan dengan akad saat penerbitan sukuk. Sukuk dapat diterbitkan oleh pemerintah maupun korporasi. Sukuk yang diterbitkan oleh pemerintah dikenal dengan Surat Berharga Syariah Negara (SBSN) yang telah diatur oleh UU Nomor 19 Tahun 2008. SBSN itu sendiri dapat dibagi menjadi dua, yakni sukuk ritel dan sukuk tabungan. Sukuk ritel merupakan instrumen sukuk yang dapat diperdagangkan di pasar sekunder, sementara sukuk tabungan tidak dapat diperdagangkan di pasar sekunder. Adapun sukuk yang diterbitkan oleh korporasi disebut dengan sukuk korporasi yang secara jelas penerbitannya telah diatur dalam Peraturan OJK Nomor 18/POJK.04/2005 tentang Penerbitan dan Persyaratan Sukuk. Saham Konvensional versus Saham Syariah dan Obligasi versus Sukuk Perlu ditekankan bahwasanya sekalipun saham konvensional secara umum relatif sama dengan saham syariah, terdapat perbedaan yang cukup signifikan di antara keduanya. Begitu pula antara obligasi dengan sukuk (obligasi syariah) yang sekilas tidak jauh berbeda, tetapi terdapat hal-hal yang cukup banyak membedakan keduanya. Sebagai perbandingan, berikut terlampir tabel mengenai persamaan dan perbedaan antara saham konvensional dengan saham syariah serta obligasi dengan sukuk.

Bagaimana Perkembangan Terkini dari Saham Syariah dan Sukuk di Indonesia?

Saham syariah di Indonesia terus menunjukkan perkembangannya yang terbilang cukup signifikan. Hal tersebut dibuktikan dengan terus meningkatnya jumlah saham syariah yang termasuk dalam Daftar Efek Syariah (DES) yang ditetapkan oleh OJK. Hingga November 2020, jumlah saham yang tergolong dalam DES berjumlah 441 saham.

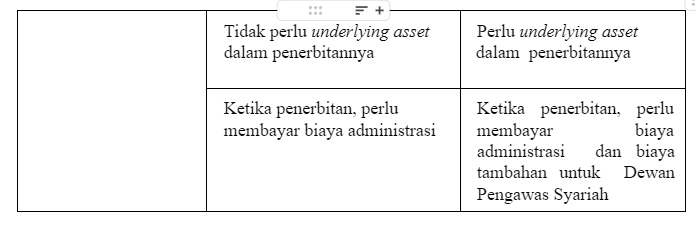

Apabila dilihat berdasarkan sektor industrinya, mayoritas dari saham syariah bergerak dalam sektor perdagangan, jasa, dan investasi, diikuti dengan sektor properti, real estate, dan konstruksi bangunan serta sektor industri dasar dan kimia. Sementara itu, sektor industri yang jumlah saham syariahnya paling sedikit dibandingkan dengan sektor lainnya adalah sektor perusahaan publik.

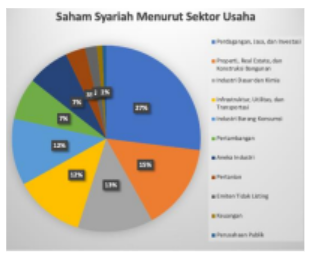

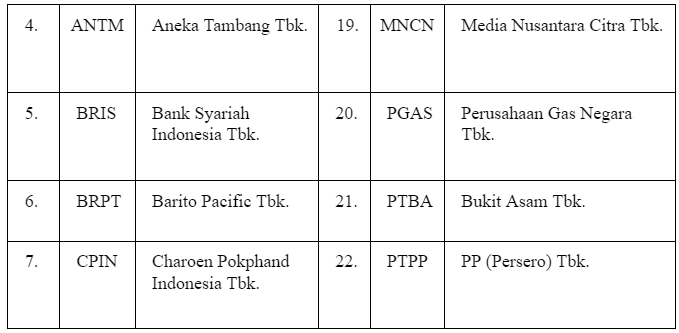

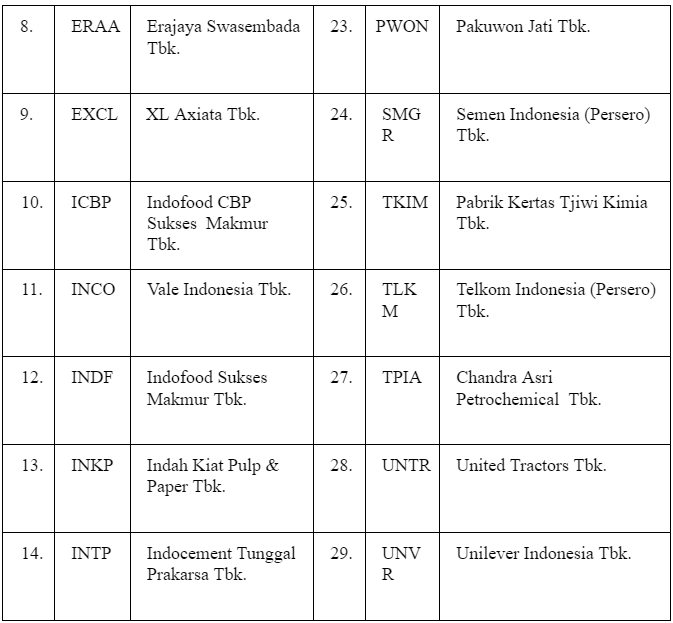

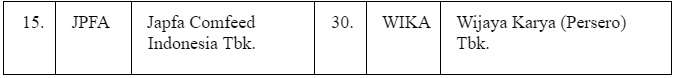

30 Saham Syariah dalam JII Per Juli 2021

Selain melihat DES, investor juga diharapkan untuk melihat pergerakan harga saham syariah melalui tiga indeks yang diterbitkan oleh BEI. Indeks pertama yang diterbitkan oleh BEI adalah Indeks Saham Syariah Indonesia (ISSI) yang terdiri dari semua saham syariah yang tercatat di BEI. Kemudian, indeks kedua adalah Jakarta Islamic Index (JII). JII terdiri dari 30 saham syariah yang tercatat di BEI dengan rata-rata nilai kapitalisasi terbesar dan nilai likuiditas perdagangan yang paling tinggi dalam satu tahun terakhir. Adapun berikut terlampir 30 saham syariah yang termasuk dalam JII per Juli 2021.

Indeks ketiga yang dapat dijadikan rujukan untuk memilih saham syariah adalah JII70. Sesuai dengan nama nya, JII70 terdiri dari 70 saham syariah yang tercatat di BEI dan memiliki nilai likuiditas perdagangan paling tinggi selama satu tahun terakhir.

ISSI, JII, dan JII70 selama tahun 2020 mencatat bahwa harga saham syariah dari bulan satu ke bulan lainnya menunjukkan tren penurunan yang cenderung konsisten. Penurunan tren harga saham syariah ini pada dasarnya juga mengikuti apa yang terjadi pada indeks seluruh saham yang tercatat di BEI, di mana harga seluruh saham secara umum juga mengalami penurunan. Titik terendah dari harga saham syariah selama tahun 2020 yang diukur oleh ISSI, JII, dan JII70 berada di Maret 2020. Kemungkinan besar turunnya harga saham syariah pada Maret 2020 disebabkan oleh mulai mewabahnya pandemi Covid-19 di Indonesia, yang mana wabah tersebut tidak hanya mengganggu sektor kesehatan Indonesia, tetapi juga sektor ekonomi Indonesia. Adapun pergerakan indeks ISSI, JII, dan JII70 pada tahun 2019-2020 dapat dilihat pada figur di bawah ini.

Serupa dengan saham syariah, sukuk juga mengalami perkembangan yang cukup signifikan dari tahun ke tahun. Tercatat hingga akhir 2020, 52 emiten menerbitkan sukuk korporasi dengan total nilai nominal sebesar Rp55,15 triliun. Nilai nominal dari sukuk korporasi di tahun 2020 itu sendiri mengalami peningkatan sebesar 1,76% apabila dibandingkan dengan tahun 2019, di mana pada tahun 2019 nominal sukuk outstanding sebesar Rp29,83 triliun dan tahun 2020 nominal sukuk outstanding sebesar Rp30,35 triliun. Lebih jauh, hingga akhir 2020 terdapat tiga akad yang digunakan untuk penerbitan sukuk. Data yang dirilis oleh OJK menunjukkan bahwa jenis akad yang mendominasi adalah akad ijarah, diikuti dengan akad mudharabah, dan akad wakalah. Dari 162 sukuk korporasi, 107 seri diantaranya menggunakan akad ijarah, 49 seri menggunakan akad mudharabah, dan 6 seri menggunakan akad wakalah.

Namun, market share sukuk korporasi (baik secara nilai maupun jumlah) masih sangat kecil apabila dibandingkan dengan obligasi. Berdasarkan data yang dirilis oleh OJK, hingga tahun 2020 market share jumlah sukuk korporasi masih berada di angka 18,77%, begitupun dengan market share nilai sukuk korporasi yang berada di angka 6,93%. Hal tersebut jelas mengindikasikan bahwa perdagangan saham syariah masih berada di tingkat yang rendah.

Bagaimana Prospek Pasar Modal Syariah Indonesia?

Kendati jumlah perdagangan saham syariah dan sukuk masih berada di tingkat yang rendah, berbagai pihak memproyeksikan bahwa pasar modal syariah di Indonesia memiliki prospek yang cemerlang di masa mendatang. Wakil Menteri I Badan Usaha Milik Negara (BUMN), Pahala Mansury, dalam acara The Future of Islamic Capital Market, menjelaskan bahwa kinerja pasar modal syariah selama sepuluh tahun ke belakang sudah baik. Dibuktikan dengan peningkatan yang cukup signifikan dari kapitalisasi pasar, di mana pada tahun 2011 kapitalisasi pasar mencapai Rp1.968 triliun dan mencapai Rp3.493 triliun di tahun 2021 (Liputan6, 2021). Rata-rata volume transaksi harian juga mengalami peningkatan yang signifikan, semula di tahun 2011 rata-rata volume transaksi harian 2,7 miliar lembar menjadi 8,97 miliar lembar per April 2021. Jumlah investor yang tercatat pada Sistem Online Trading Syariah (SOTS) juga terus menunjukkan peningkatan. Tercatat setidaknya per Maret 2021, jumlah investor syariah sebanyak 93.870 investor, jauh apabila dibandingkan dengan tahun 2015 yang pada saat itu hanya mencapai 4.908 investor. Melihat dari berbagai data tersebut, Pahala Mansury meyakini bahwa pasar modal syariah Indonesia akan terus berkembang ke arah yang semakin baik di masa mendatang.

Lebih jauh, Analis Saham PT BRI Danareksa Sekuritas, Muhammad Naufal Yunas, berpandangan bahwa investasi pada pasar modal syariah mempunyai pasar yang besar di Indonesia, mengingat Indonesia itu sendiri merupakan negara dengan jumlah penduduk muslim terbesar di dunia (Kontan, 2021). Ditambah dengan adanya fakta bahwa Indeks Literasi Keuangan

Syariah Indonesia yang tergolong well literated dan mayoritas saham syariah berasal dari sektor yang tidak terlalu terdampak dari adanya Pandemi COVID-19 (yakni sektor konsumsi dan telekomunikasi), membuat prospek pasar modal syariah di Indonesia kian cerah.

Referensi

Andhika. (2020). Syarat Emiten Masuk Daftar Saham Syariah dan Keunggulannya. Retrieved August, 19, 2021, from https://ajaib.co.id/syarat-emiten-masuk-daftar-saham-syariah-dan keunggulannya/

Anwar, Zulmi. (2018). Sukuk vs Saham dan Obligasi. Retrieved August, 22, 2021, from https://www.scribd.com/document/371339178/SUKUK-vs-Saham-Dan-Obligasi. Awaluddin. (2016). Pasar Modal Syariah : Analisis Penawaran Efek Syariah di Bursa Efek Indonesia. Retrieved August, 19, 2021, from https://journal.febi.uinib.ac.id/index.php/maqdis/article/view/42/54

Bank Indonesia. (2021). Sejarah Pemikiran Ekonomi Islam. Retrieved from https://www.bi.go.id/id/search.aspx#k=sejarah%20pemikiran%20ekonomi%20islam Fadilla. (2018). Pasar Modal Syariah dan Konvensional. Retrieved from https://media.neliti.com/media/publications/287394-pasar-modal-syariah-dan konvensional-bcca9a02.pdf

Fatwa DSN-MUI Nomor 20/DSN-MUI/IV/2001

Fatwa DSN-MUI Nomor 40/DSN-MUI/X/2003

Haerunisa, Anis. (2019). Sejarah dan Perkembangan Pasar Modal Syariah di Indonesia. Retrieved August, 19, 2021, from https://kampungpasarmodal.com/article/detail/124/sejarah-dan perkembangan-pasar-modal-syariah-di-indonesia

Hamimi, Syahmina & Ginting, Yogi R.F. (2019). The Development of Islamic Capital Markets in Indonesia. Retrieved from http://jurnal.umsu.ac.id/index.php/insis/article/view/4248/pdf_102

Hanif. (2012). Perkembangan Perdagangan Saham Syariah di Indonesia. Retrieved August, 19, 2021, from https://media.neliti.com/media/publications/177901-ID-perkembangan perdagangan-saham-syariah-d.pdf

Indonesia Stock Exchange. (2021). Pengumuman Evaluasi Mayor dan Penerapan Free Float Indeks JII, JII70, dan IDX-MES BUMN 17 No. Peng-00214/BEI.POP/07-2021. Retrieved

Indonesia Stock Exchange. Indeks Saham Syariah. Retrieved August, 22, 2021, from https://www.idx.co.id/idx-syariah/indeks-saham-syariah/

Kontan. (2020). Prospek Pasar Modal Syariah Cerah, Simak Saham-Saham Pilihan BRI Danareksa Sekuritas. Retrieved August, 22, 2021, from https://investasi.kontan.co.id/news/prospek pasar-modal-syariah-cerah-simak-saham-saham-pilihan-bri-danareksa-sekuritas

Liputan6. (2021). Melihat Prospek Pasar Modal Syariah di Indonesia. Retrieved August, 22, 2021, from https://www.liputan6.com/saham/read/4607873/melihat-prospek-pasar-modal syariah-di-indonesia

Mumpuni, Melvin. (2020). Jangan Salah! Ini Perbedaan Saham Syariah dan Konvensional. Retrieved August, 22, 2021, from https://www.finansialku.com/apa-saja-perbedaan saham-syariah-dan-saham-konvensional-yang-harus-diketahui-para-investor/

Otoritas Jasa Keuangan. (2015). Roadmap Pasar Modal Syariah 2015-2019. Retrieved August, 18, 2021, https://www.ojk.go.id/id/kanal/syariah/berita-dan kegiatan/publikasi/Pages/Roadmap-Pasar-Modal-Syariah-2015-2019.aspx

Otoritas Jasa Keuangan. Pasar Modal Syariah. Retrieved August, 22, 2021, from https://www.ojk.go.id/id/kanal/syariah/tentang-syariah/pages/pasar-modal-syariah.aspx Otoritas Jasa Keuangan. Peluang di Tengah Tantangan, Laporan Perkembangan Pasar Modal Syariah 2020. Retrieved from https://pasarmodalsyariah.id/storage/files/laporan perkembangan-pasar-modal-syariah-2020-1620344869.pdf

Peraturan OJK Nomor 17/POJK.04/2015

Peraturan OJK Nomor 35/POJK.04/2017

PT Principal Asset Management. (2021). Sama-sama Saham Syariah, Lalu Apa Bedanya yang Syariah dengan Konvensional?. Retrieved August, 22, 2021, from https://blog.principal.co.id/id/sama-sama-saham-lalu-apa-bedanya-yang-syariah-dengan konvensional

Undang-Undang Nomor 8 Tahun 1995

Written by:

Research and Development Division

Dandy Rizky Wibowo

dandy.rizky@ui.ac.id

Emir Reza Pahlawan

emir.pahlawan@gmail.com

Published by:

Operation and Infrastructure Division

Muhammad Rafif Muzakki Putra Firmanto